34年来最低!日元的极速贬值还将持续多久

来源:倍可亲(backchina.com)4月26日,日本(专题)央行在货币政策会议上决定,维持现行货币政策不变,将政策利率目标维持在0到0.1%之间。这与经济学家的预期相符,但在声明中删除了购买与之前相同数量的债券措辞。日本央行预计目前宽松的金融环境将持续。

决议公布后,日元对美元汇率应声跌破156日元兑1美元,刷新自1990年5月以来的低位。此前一日,日元汇率刚历史性跌破155的关键关口。截至发稿,日元汇率为158.35日元兑1美元。

图片来源:英为财情

分析认为,导致亚洲货币承压的核心原因在于市场预期美联储可能推迟降息,带动美元走强。强美元“攻势”下,不仅日元,印尼盾、韩元等亚洲货币也都遭遇了新一轮的卖压。

特别是日本央行的谨慎态度与美联储的鹰派立场形成鲜明对比,导致市场对日美利差的预期不断扩大,进而加剧了日元的抛售压力。年初迄今,日元累计跌幅超10%。而日元的贬值,又反过来加剧了企业的经营压力。数据显示,自2022年7月以来,已连续20个月有因日元贬值而倒闭的企业。

随着日元持续走软,日本央行的应对策略成了市场的关注焦点。接下来,日本央行会出手吗?日元跌幅到顶了吗?

34年来最低!日元领跌亚洲货币,原因何在?

由于市场预期的量化紧缩在最新的货币政策会议上未被提及,外汇市场日元抛售再度加剧,截至发稿,日元对美元汇率已跌至158.35日元兑1美元,刷新自1990年5月以来的低位。

今年3月,日本央行宣布结束持续8年的负利率政策,但由于紧缩程度不如市场预期,反而加剧日元贬值。年初至今,日元累计跌幅已超过10%,是G10国家中表现最差的货币。

图片来源:谷歌财经

从外汇市场数据面上看,彭博社援引存款信托与清算公司的数据表示,日元兑美元和欧元卖出合约的需求上升,推动了本周日元的跌至新低。4月24日,包括以1美元兑换156日元的价格出售日元的期权购买总额高达3亿美元,对现货市场的日元造成压力。

马来西亚拉曼大学商业与金融学院经济学教授黄锦荣表示,“你能够在日本以接近零利息借到日元,然后把日元给抛掉,买入美元资产,赚它5.25%的利息差。日元因此承受很大的抛售压力。”

而谈及日元持续走低更根本和核心的原因,分析人士认为,源于日美两国货币政策的显著差异。

日本央行上月结束了负利率政策,但仅将利率调高至0~0.1%的区间,对市场作用有限。而近期,华尔街对美联储年内降息的预期减弱,与年初形成鲜明对比。此前,包括美联储主席和纽约(专题)联储主席威廉姆斯在内的官员都发表了鹰派看法,认为“让高利率政策在更长时间内发挥作用可能是适宜”。基于此,日美利差可能将继续维持在较大水平,日元汇率闻风下跌。

另一方面,日本对外贸易存在逆差,且日本国内需求低迷,造成日企海外投资收益缺乏回流动力,这些结构性问题也是推动日元贬值的因素。

值得注意的是,强势美元也引发了日元之外亚洲各国货币汇率的贬值风暴,印度(专题)卢比、韩元、印尼盾、越南盾、菲律宾比索均遭遇了新一轮的卖压。

高盛在最近发布的报告中指出,美元走势正主导亚洲货币。亚洲经济增速最近几个月回升,通胀放缓,宏观政策收紧本应进一步支持本国货币,但主导宏观市场的主题是美联储政策路径,及其对美国基准利率和美元的影响。

连续20个月有企业倒闭,日本央行何时出手?

在近期遭遇贬值潮的亚洲货币中,日元的贬值幅度最大,且对其国家经济的影响也最为直观。

由于日本在能源和原材料等方面对海外的依赖度较高,日元贬值使企业成本上升。一些无法转嫁成本上涨的企业则难以应对日元贬值的影响。根据日本商工会议所数据,自2022年7月以来,已经有连续20个月存在因日元贬值而倒闭的企业了。

除此之外,进口成本上升也在刺激成本推动型通胀,令消费承压。今年2月,日本家庭支出已连续第12个月下降。

尽管有分析认为,日元下跌有利于日本的汽车和半导体等出口类企业,但在日本第一生命经济研究所首席经济分析师熊野英生看来,“实际上几乎没人认为日元如此贬值对于出口企业会有益处。对于消费者来说,日元贬值、进口的物价就会上涨,好不容易稳定的食品价格、汽油等能源价格,将会进一步出现上涨。对他们来说,日元贬值存在明显弊端。”

除此之外,彭博社认为,日元贬值当前面临的困境还有或将加剧的中东紧张局势,以及由此推升油价和天然气上涨的风险,这可能会进一步损害日本的贸易平衡。

面对日元的大跌,日本外汇官员加大了对日元过度疲软的警告力度,商界领袖也放大了他们的担忧,含蓄地向日本央行施压,要求其不要进一步加剧日元的下跌。但日本央行近段时间仅在口头干预,并没有采取实际行动。

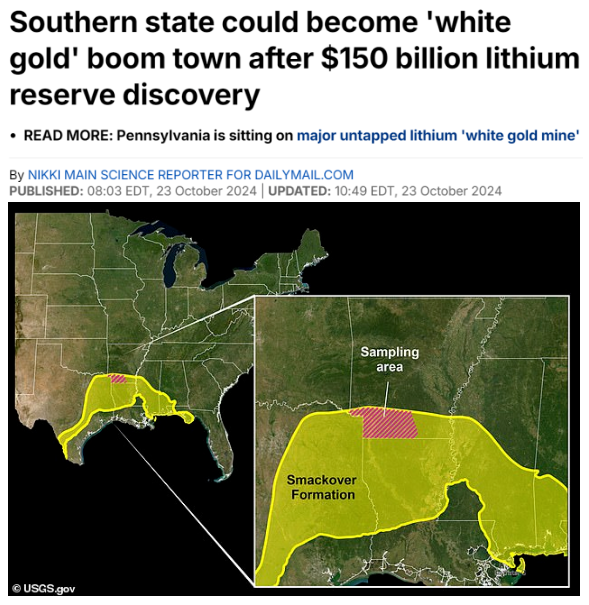

《每日经济新闻》记者注意到,日本当局上一次进行外汇干预是在2022年,当时日元汇率一度暴跌至1美元兑151.95日元,日本财务省曾耗资约9.2万亿日元三次支撑日元。而干预效果也是立竿见影,2022年最后两个月,美元对日元汇率从1美元兑151日元跌至1美元兑127附近。

图片来源:彭博社

Bannockburn Global Forex市场策略师Marc Chandler认为,2022年的干预之所以成功,“是因为恰逢美国利率达到顶峰,但日本央行官员现在不能那么自信了。”

InTouch Capital Markets Ltd外汇分析师Piotr Matys认为,目前加息比外汇干预更有意义。尽管其认为这种情况发生的可能性很小,但他表示,“稳定遭受重创的货币的最有效方法是通过加息来给市场带来惊喜。”

随着日元“跌跌不休”,日本央行行长植田和男已表态,若事态发展到日元走低对物价的影响已不容忽视时,则会考虑再次加息。

彭博社援引分析认为,日本的经济基础并不稳固。继上一季度勉强维持增长以避免技术性衰退之后,日本经济在第一季度出现收缩。因此,在一些分析师看来,放慢债券购买速度——或表明这样做的意图——也将是为日元提供支撑的一种方式。

不过,《每日经济新闻》记者注意到,日本央行3月份表示,将购买与之前大致相同数量的债券,并在公告中表示过去每月购买约6万亿日元的债券。然而,在4月26日的政策决议中,其删除了“购买与之前相同数量债券”的措辞,但将按照3月份的决定购买日本国债和公司债券。

下周,美联储即将召开货币政策会议,这将决定着日元的下一步走势。高盛认为,当前对美联储降息的预期减弱,也为美元进一步上行打开空间。这意味着,日元的贬值可能还将继续。

日本自民党金融和银行系统研究委员会秘书长Takao Ochi本周曾表示,虽然现在还没有广泛的共识,但如果日元进一步滑向160或170,可能会被认为跌幅过度,促使决策者考虑采取行动。